发布时间: 2020-09-08 14:08:12

投资评级

行业:半导体产品

投资评级:买入

收盘价:82.17美元/股

目标价:96.20美元/股

注:股价已做前复权处理,下同

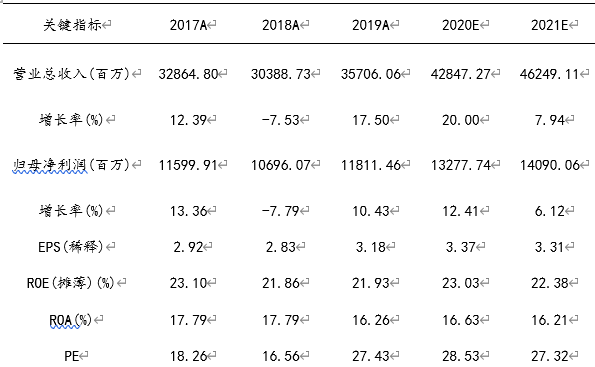

主要财务指标及相关预测:

单位:百万元,USD

数据来源:Wind

2020年Q2业绩持续高增长,净利润创历史新高

2020年第二季度,公司实现营业总收入105.46亿美元,较去年同期增长28.92%;净利润41.01亿美元,同比增长80.97%,创历史新高;毛利率与净利率为53.01%和38.91%,分别较去年同期增长10.00%和11.20%。分地区来看,公司第二季度向中国地区供货所带来的营业收入占比为20.94%,较去年同期增长3.74%。从业务角度来看,第二季度智能手机和高性能计算(HPC)的销售收入占比分别为46.94%和33.51%,其中HPC收入占比较去年同比增长34.56%,为公司带来强劲收益。晶圆收入中16 nm及以下制程合计占54.10%。另外,第二季度资本支出CapEx为43.00亿美元,较去年同期增长14.61%。在二季度中美贸易形势严峻,海外疫情危机尚未解除的情形下,公司业绩增幅并未受明显影响,其净利润、毛利率及净利率依旧持续稳定增长。

2020年Q3业绩预期突破新高,上调全年CapEx

根据公司第二季度电话会议,2020年第三季度收入预计将在 112-115 亿美元之间,中值环比增长 9.3%;毛利率预计在 50%-52%之间,营业利润率在 39%- 41%之间。同时 2020 年全年的CapEx提高到 160-170 亿美元之间。IBS数据显示,伴随着制程工艺的技术发展,7nm、5nm和3nm的每个节点需要分别增加35%、36%和38%的投资。公司预计第三季度因5nm技术提升将导致研发成本大幅增加,毛利率较第二季度有所下降。

5G智能手机出货量激增,5nm和7nm芯片市场需求强劲

据Digitimes Research预测,受疫情影响2020年全球智能手机出货量为11.5亿部,同比下降15.2%。但5G手机出货量仍旧达到2.5亿部,占比超过21%。5G手机所带来的的性能提升源自于其内部芯片性能的不断升级,而EUV制程工艺对于芯片性能的优劣至关重要。

目前中高端5G手机市场中,三足鼎立的华为海思麒麟990、高通骁龙865、联发科天玑1000+均采用了7nm制程工艺芯片。7nm工艺较10nm工艺对比,性能提升了20%,功耗降低40%,芯片密度是10nm的1.6倍。而5G手机市场正万分期待的5nm制程工艺,则采用极低阈值电压技术,能够有效减少器件的待机功率,从而减轻能耗。与7nm相比,其芯片性能提高了15%,能耗降低20%,晶体管密度提高1.8倍。

公司截至2020年7月已生产出第10亿颗高良品率7nm芯片,目前月产能为13万片晶圆,预计年底月产能将提升至14万片晶圆。同时,公司5nm芯片的量产预计将于2020年下半年实现,届时或将贡献约 8%的晶圆收入。7nm的高产能高良品率+5nm芯片的顺利量产有望助力公司进一步巩固其在5G智能手机市场的领导者地位。

苹果8000万订单加持,华为断供后5nm产能利用率有保证

消化额外增加的研发成本,大客户订单不可或缺。2020年公司已知的两大客户订单分别为苹果的A14芯片和华为的麒麟1020。虽然公司对华为的供货大概率将在9月14日后结束,但据消息称,苹果2020年预计将与公司合作生产8000万枚A14芯片用于最新的iphone12及ipad等产品中,是对华为供货量的10倍。苹果的大额订单有望为公司未来5nm芯片的高产能利用率提供保障。

另据悉,AMD已提前与公司签订协议包下2021年7nm及5nm的产能。AMD 2022年产品线全面导入5nm制程,有望成为公司晶圆业务营收贡献最大来源。同时据外媒报道,英特尔已就2021年6nm芯片18万晶圆的代工订单与公司展开合作,且未来5nm及3nm CPU的代工订单也有望交由公司生产。市场内新增客户或弥补公司断供华为后所面临的产能利用率不足的风险。

受惠于美国前瞻性投资政策,5nm美国晶圆厂计划预计2024年投产

2020年5月,公司公布于明年动工在美国建造5nm先进制程晶圆厂的计划,预计2021-2029年间将为此支出(包括资本支出)约120亿美元。目前该计划已获得美国联邦政府和亚利桑那州的支持。该晶圆厂每月计划产能20000个晶圆,预计2024年投产。公司在美国建厂,既拉近了与重要客户的距离,又能够享受美国半导体晶圆制造服务公司及其生态系统所带来的的便利,可谓一箭双雕。

合作特斯拉代工7nm 芯片,HPC业务营收或迎强支撑

随着AI技术及应用的加速发展,市场对于协助AI运算的高效能运算(HPC)芯片的需求也正日益凸显。据Allied Market Research预估,全球AI芯片市场规模将在2025年达到近912亿美元,年复合增长率为45.4%。而据台媒科技新报称,公司将代工生产特斯拉与美国芯片设计企业博通共同研发的HPC芯片。该芯片将采用7nm工艺制造且使用公司InFO等级的系统单晶圆最新技术(SoW)。该技术能使HPC芯片在不需要基板和PCB的情況下直接与散热模组整合成单一封装。据悉,这笔订单预计将在今年4季度投产,初期约投2000片,将被用于实现Autopilot自动驾驶、辅助驾驶以及信息娱乐功能。公司与特斯拉的合作预计将延续其HPC业务的主营收入强支撑地位。

3nm芯片工艺制程明年上市,2nm芯片研发提上日程

2020年第一季度,公司在5nm工艺投产之后便将研发重点转移到了3nm上。2020年世界半导体大会中,公司宣布3nm芯片工艺制程目前正按计划推进,计划于2021年风险试产,2022年下半年大规模投产。与5nm相比,3nm的芯片密度增加约70%,速度增益提高10%-15%,功率提高25%-30%,并采用Fin-FET晶体管结构提供最佳的技术成熟度、性能和成本。

同时,公司宣布将开设2nm芯片研发中心,该中心将会拥有一条先进的生产线,同时配套8000名工程师。另外,消息称公司为配合2nm的研发计划购置了2台光刻机,且本次研发的2nm芯片工艺将会导入GAA-FET晶体管结构。该技术优势在于能够增加晶体管密度,同时减少漏电压并改善对通道的控制,从而降低电压缩放造成的功耗,并提高性能。

目前全球半导体市场内涉足3nm芯片制造领域只有公司和三星两家,技术差距相对比较接近。虽然三星对GAA-FET工艺的布局比公司要早且于2020年年初成功试产了基于GAA工艺的3nm芯片,但由于疫情缘故其激进量产计划被迫推迟到2022年。此次公司抢先投产3nm芯片工艺,并斥巨资投入于GAA研发,有望先人一步抢占3nm市场份额,更为未来高效布局2nm芯片制程工艺提供便利。

EUV光刻机最强有力购买者,打破行业壁垒抢足先机

当下,全球10nm以下的EUV光刻机市场份额基本归属ASML。据ASML总裁透露,截至2020年Q1,ASML共计交付了57台最为高端的EUV NXE:3400系列EUV光刻机,主要出售给了台积电、英特尔和三星,该批光刻机已曝光了超过1100万个EUV晶圆。

毫无疑问,公司是ASML最强有力的购买者之一,在2019年ASML交付的26台EUV光刻机中占有一半份额。通过结合ASML的声明和自己的内部采购单,公司预测其已安装了全世界约50%的激活EUV(极紫外光)设备。而根据机器生产率的变化且假定并非所有机器都用于批量生产,公司由每单位时间处理的晶圆数量估测自身已拥有约60%的EUV晶圆累计产量。目前公司已掌握了7nm和5nm的两个EUV制程工艺,遥遥领先于业内包括三星和英特尔在内的其他竞争对手。

盈利预测与投资建议:

半导体行业虽受新冠肺炎疫情影响,公司2020Q2业绩较2020Q1却持续高增长,净利润创历史新高(2020Q2较2020Q1同比增长80.97%);2020Q2由于海外市场疫情仍未平复,料二季度业绩或仍面临不确定风险;三四季度苹果iPhone 12发布,料将带动全球5G智能手机5nm芯片市场需求释放,进而回溯推动上游供需回暖。公司作为半导体产品行业龙头,将直接受益。此外,公司与特斯拉合作生产自动驾驶HPC芯片,HPC业务营收有望继续强势增长。综合考虑,预计公司2020年/2021年净利润分别为美元428.47亿/462.49亿,对应增速分别为20%/7.94%,EPS分别为美元3.37元/3.31元,给与“增持”评级,目标价96.20美元。

风险提示:

海外市场疫情影响超出预期风险;宏观经济复苏不及预期风险;全球智能手机市场出货量增速不及预期风险;HPC业务发展不及预期风险;研发进度不达预期风险;客户订单无法按时交付风险;其他方面风险。

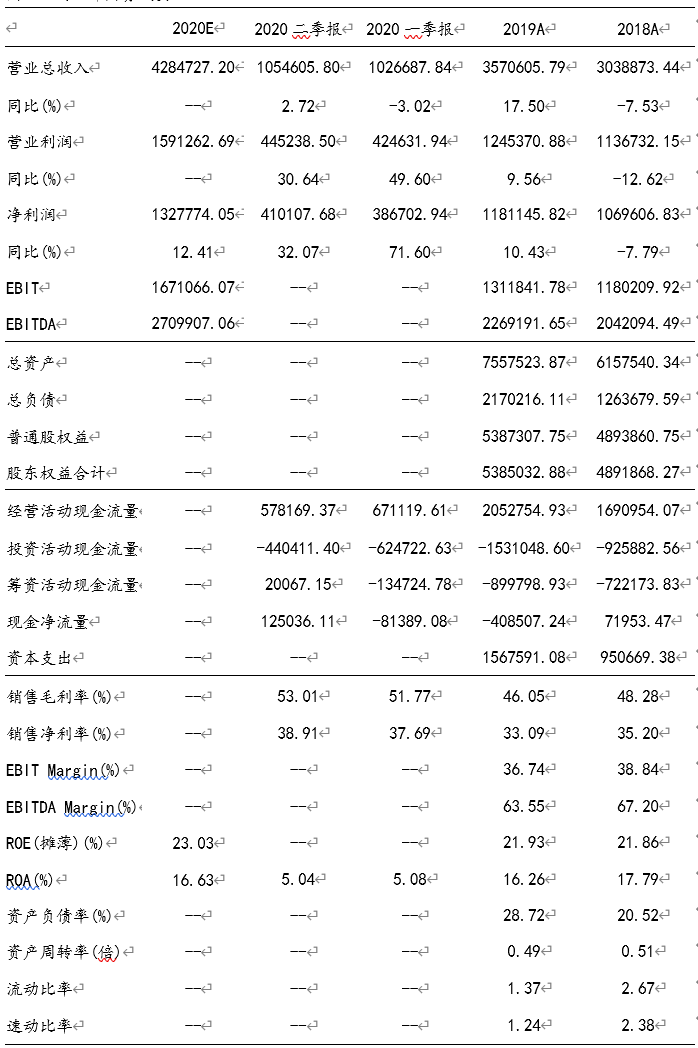

图9公司五年财务摘要

数据来源:Wind

投资评级说明:

买入:预期未来6-12个月内上涨幅度在15%以上;

增持:预期未来6-12个月内上涨幅度在5%-15%;

中性:预期未来6-12个月内变动幅度在-5%-5%;

减持:预期未来6-12个月内下跌幅度在5%以上。

艾德证券期货研究部

张国荣(HKSFC CE No.:ABM132)

陈政深(HKSFC CE No.:BIY455)

陈 刚(HKSFC CE No.:BOX500)

免责声明及披露

分析员声明

负责撰写本报告的全部或部分内容之分析员,就本报告所提及的证券及其发行人做出以下声明:(1)发表于本报告的观点准确地反映有关于他们个人对所提及的证券及其发行人的观点;(2)他们的薪酬在过往、现在和将来与发表在报告上的观点并无直接或间接关系。此外,分析员确认,无论是他们本人还是他们的关联人士(按香港证券及期货事务监察委员会操作守则的相关定义)(1)并没有在发表研究报告30日前处置或买卖该证券;(2)不会在发表报告3个工作日内处置或买卖本报告中提及的该证券;(3)没有在有关香港上市公司内任职高级人员;(4)并没有持有有关证券的任何权益。

重要披露

本报告内所提及的任何投资都可能涉及相当大的风险。报告所载数据可能不适合所有投资者。艾德证券期货不提供任何针对个人的投资建议。本报告没有把任何人的投资目标、财务状况和特殊需求考虑进去。而过去的表现亦不代表未来的表现,实际情况可能和报告中所载的大不相同。本报告中所提及的投资价值或回报存在不确定性及难以保证,并可能会受目标资产表现以及其他市场因素影响。艾德证券期货建议投资者应该独立评估投资和策略,并鼓励投资者咨询专业财务顾问以便作出投资决定。本报告包含的任何信息由艾德证券期货编写,仅为本公司及其关联机构的特定客户和其他专业人士提供的参考数据。报告中的信息或所表达的意见皆不可作为或被视为证券出售要约或证券买卖的邀请,亦不构成任何投资、法律、会计或税务方面的最终操作建议,本公司及其雇员不就报告中的内容对最终操作建议作出任何担保。我们不对因依赖本报告所载资料采取任何行动而引致之任何直接或间接的错误、疏忽、违约、不谨慎或各类损失或损害承担任何的法律责任。任何使用本报告信息所作的投资决定完全由投资者自己承担风险。本报告基于我们认为可靠且已经公开的信息,我们力求但不担保这些信息的准确性、有效性和完整性。本报告中的资料、意见、预测均反映报告初次公开发布时的判断,可能会随时调整,且不承诺作出任何相关变更的通知。本公司可发布其它与本报告所载资料及/或结论不一致的报告。这些报告均反映报告编写时不同的假设、观点及分析方法。客户应该小心注意本报告中所提及的前瞻性预测和实际情况可能有显著区别,唯我们已合理、谨慎地确保预测所用的假设基础是公平、合理。艾德证券期货可能采取与报告中建议及/或观点不一致的立场或投资决定。本公司或其附属关联机构可能持有报告中提到的公司所发行的证券头寸并不时自行及/或代表其客户进行交易或持有该等证券的权益,还可能与这些公司具有其他相关业务联系。因此,投资者应注意本报告可能存在的客观性及利益冲突的情况,本公司将不会承担任何责任。本报告版权仅为本公司所有,任何机构或个人于未经本公司书面授权的情况下,不得以任何形式翻版、复制、转售、转发及或向特定读者以外的人士传阅,否则有可能触犯相关证券法规。

报告提供者

本报告乃由艾德证券期货有限公司(「艾德证券期货」)于香港提供。艾德证券期货是香港证券及期货事务监察委员会(「香港证监会」)持牌法团,及受其监管之香港金融机构。报告之提供者,均为香港证监会持牌人士。投资者如对艾德证券期货所发的报告有任何问题,请直接联络艾德证券期货。本报告作者所持香港证监会牌照的牌照编号已披露在作者姓名旁。

报告可用性

对部分司法管辖区或国家而言,分发、发行或使用本报告或会抵触当地法律、法则、规定,当中或包括但不限于监管相关之规例、守则及指引。本报告并非旨在向该等司法管辖区或国家的任何人或实体分发或由其使用。

应美国金融业监管局要求,由8月1日起美国股票 (不包括 OTC Market)的交易活动费(仅卖出订单收取)已修改为每笔订单最高6.49美元。

如有任何疑问,请致电+852 2655 0338或电邮至cshk@eddidsec.com 或 cs@eddidsec.com 与我们联络。谢谢。